METODOS DE EVALUACIÓN DE PROYECTOS DE INVERSIÓN

- Katya Heredia

- 13 may 2025

- 7 Min. de lectura

METODOS PARA EVALUAR PROYECTOS DE INVERSIÓN

Existen varios métodos para evaluar proyectos de inversión, entre los más comunes se encuentran el Valor Presente Neto (VPN), la Tasa Interna de Retorno (TIR), el Periodo de Recuperación, el Índice de Rentabilidad y el Análisis de Sensibilidad. Estos métodos ayudan a determinar la viabilidad y rentabilidad de un proyecto, considerando factores como el flujo de caja, el valor del dinero en el tiempo y la sensibilidad de los resultados a cambios en variables clave.

Métodos principales:

Valor Presente Neto (VPN):

Calcula el valor actual de los flujos de efectivo futuros generados por un proyecto, descontando estos flujos al valor presente utilizando una tasa de descuento. Si el VPN es positivo, el proyecto es potencialmente rentable.

El método de Valor Presente Neto (VPN) o Net Present Value (NPV) es uno de los métodos más utilizados para evaluar la viabilidad financiera de un proyecto de inversión. Este método consiste en calcular el valor actual de todos los flujos de caja futuros que generará el proyecto, descontados a una tasa que refleja el costo de oportunidad del capital, y restarle la inversión inicial.

¿Qué mide el VPN?

El VPN mide la rentabilidad neta de un proyecto en términos actuales. Si el resultado es positivo, el proyecto es rentable; si es negativo, no lo es.

Fórmula del Valor Presente Neto

Donde:

· V PN: Valor Presente Neto

· Ft: Flujo de caja en el periodo ttt

· r: Tasa de descuento o costo de capital

· t: Año o periodo en que se recibe el flujo

· n: Número total de periodos del proyecto

· I: Inversión inicial (normalmente en el periodo 0)

Criterio de decisión:

Si VPN>0: El proyecto es viable, genera valor.

Si VPN=0: El proyecto recupera exactamente lo invertido, pero no genera valor adicional.

Si VPN<0: El proyecto es inviable, destruye valor.

A continuación, vamos a construir una tabla de flujos de caja para el mismo ejemplo y calcular el Valor Presente Neto (VPN) paso a paso.

Inversión inicial (año 0): $10,000

Flujo anual (años 1 a 3): $4,000

Tasa de descuento (r): 10% o 0.10

Duración del proyecto: 3 años

Tabla de Flujo de Caja Descontados

Cálculo del VPN

VPN=−10,000+3,636.36+3,305.79+3,005.26

VPN=−10,000+9,947.41=−52.59

El VPN es -$52.59, lo que indica que el proyecto no recupera completamente la inversión al valor presente. Por tanto, no sería financieramente recomendable.

Tasa Interna de Retorno (TIR)

Determina la tasa de descuento que hace que el VPN de un proyecto sea igual a cero. Si la TIR es mayor que la tasa de descuento requerida, el proyecto es potencialmente rentable.

La Tasa Interna de Retorno (TIR) es la tasa de descuento que hace que el Valor Presente Neto (VPN) sea igual a cero. En otras palabras, es la rentabilidad promedio que genera un proyecto a lo largo de su vida útil.

Fórmula de la TIR

Donde:

· Ft: Flujo de caja en el periodo

· I: Inversión inicial (en el año 0)

· t: Número de periodo

· n: Número total de periodos

· TIR: Tasa interna de retorno (incógnita a resolver)

Criterio de decisión:

Si TIR>r (tasa de descuento o costo de capital): El proyecto es viable, porque su rentabilidad es mayor al costo de oportunidad.

Si TIR=r: El proyecto es indiferente.

Si TIR<r: El proyecto no es viable, ya que su rentabilidad no cubre el costo de capital

Consideraciones importantes para la TIR

· La TIR no se calcula directamente con fórmula algebraica, sino que se encuentra usando métodos iterativos (como prueba y error, interpolación, o calculadoras financieras/software como Excel).

· Puede haber más de una TIR si los flujos de caja cambian de signo varias veces.

· Supone que los flujos se reinvierten a la misma tasa de la TIR, lo cual puede no ser realista.

Ejemplo:

Inversión inicial: $10,000

Flujo anual: $4,000 durante 3 años

Queremos encontrar la TIR tal que:

Esto requiere prueba y error o una calculadora financiera. En este caso:

TIR ≈ 9.89

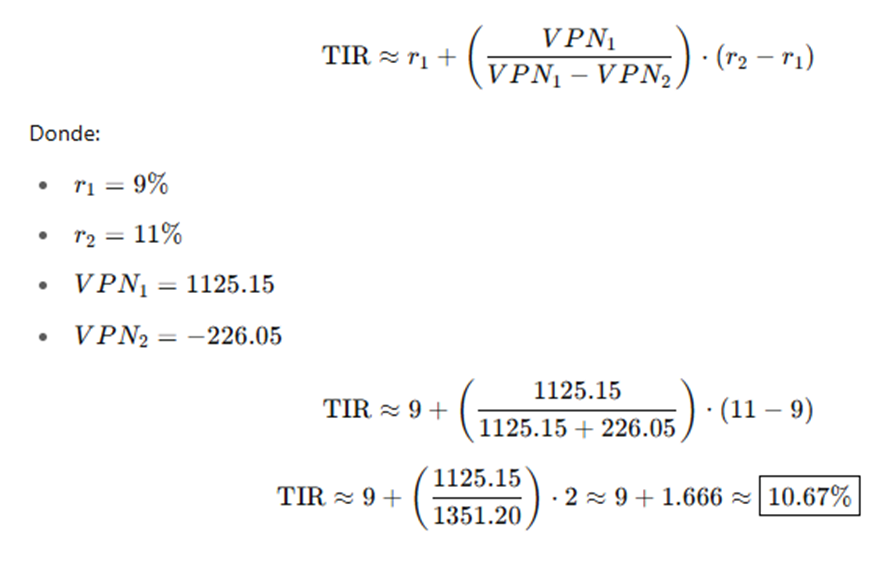

Vamos a ver cómo encontrar la TIR manualmente usando el método de interpolación lineal y también cómo hacerlo en Excel.

Este método consiste en:

1. Elegir dos tasas de descuento, una que dé un VPN positivo y otra que dé un VPN negativo.

2. Luego, se interpola entre esas dos tasas para estimar la TIR.

Retomando nuestro ejemplo:

· Inversión inicial: $10,000

· Flujo anual: $4,000 por 3 años

Probamos dos tasas:

Interpolación

¿Cómo calcular la TIR en Excel?

Esto te devuelve la TIR automáticamente (aproximadamente 10.67%).

Estructura del archivo Excel para calcular la TIR

Instrucciones:

Abre Excel.

Copia el contenido anterior en las celdas correspondientes.

En la celda B7, escribe la fórmula: =TIR(B2:B5)

Presiona Enter. Te devolverá la TIR del proyecto (aproximadamente 10.67%)

Periodo de Recuperación:

El método del Período de Recuperación (o Payback) es uno de los métodos más simples para evaluar proyectos de inversión. A continuación, te lo explico con su fórmula y un ejemplo.

Evalúa el tiempo necesario para que un proyecto recupere la inversión inicial a través de sus flujos de efectivo. Un periodo de recuperación corto puede indicar una inversión más atractiva.

Si los flujos de caja son iguales cada año:

Si los flujos son diferentes cada año, se hace una acumulación hasta cubrir la inversión inicial:

Criterio de decisión:

· Se acepta el proyecto si el período de recuperación es menor o igual al máximo aceptable establecido por la empresa.

· Este método no considera el valor del dinero en el tiempo ni la rentabilidad total del proyecto.

Ejemplo con flujos iguales:

Limitaciones del método:

No tiene en cuenta los flujos posteriores a la recuperación.

No considera la rentabilidad total ni el valor presente.

Es útil como método preliminar o complementario, pero no debe ser el único criterio para decidir.

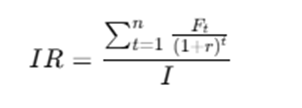

Índice de Rentabilidad (IR):

El Índice de Rentabilidad (IR) mide cuánto valor genera un proyecto por cada unidad monetaria invertida. Es una relación entre los beneficios (flujos descontados) y la inversión inicial.

Es especialmente útil cuando se tienen varios proyectos alternativos con distinto tamaño de inversión.

Mide la relación entre el valor presente de los flujos de efectivo futuros y la inversión inicial. Un IR mayor que 1 sugiere un proyecto rentable.

Fórmula del Índice de Rentabilidad

Donde:

· IR: Índice de Rentabilidad

· Ft: Flujo de caja en el periodo

· r: Tasa de descuento o costo de capital

· n: Número total de periodos

· I: Inversión inicial

Criterio de decisión:

Si IR>1 → El proyecto es viable (genera más valor del que cuesta).

Si IR=1 → El proyecto recupera exactamente lo invertido.

Si IR<1 → El proyecto es inviable (destruye valor).

Ejemplo:

Inversión inicial: $10,000

Flujos: $4,000 anuales por 3 años

Tasa de descuento: 10%

Paso 1: Calcular el valor presente de los flujos

Paso 2: Calcular el IR

Como IR<1IR < 1IR<1, el proyecto no es viable

Comparativa de Métodos para Evaluar Proyectos de Inversión

Recomendación:

Para una decisión bien fundamentada, lo ideal es usar más de un método. Por ejemplo:

VPN + TIR: para analizar valor generado y tasa de retorno.

IR: para comparar eficiencia entre proyectos con distinta inversión.

Payback: como análisis de riesgo y liquidez a corto plazo.

Análisis de Sensibilidad

Examina cómo los resultados del proyecto se ven afectados por cambios en variables clave, como el volumen de ventas, los precios o los costos. Ayuda a evaluar la robustez del proyecto ante escenarios inciertos.

Aunque no tiene una fórmula única como VPN o TIR, se usa una fórmula para calcular la sensibilidad de una variable específica

El Análisis de Sensibilidad consiste en estudiar cómo varían los resultados financieros del proyecto (como el VPN o la TIR) ante cambios en las variables clave, como:

· Costos de inversión

· Precio de venta

· Costos operativos

· Flujos de caja

· Tasa de descuento

Este análisis permite identificar qué variables afectan más al proyecto y ayuda en la gestión del riesgo.

Fórmula del Análisis de Sensibilidad

Donde:

· ΔVPN: cambio en el Valor Presente Neto

· ΔVariable: cambio en la variable de entrada (por ejemplo, ventas, costos, etc.)

· VPN: valor base del VPN

· Variable: valor base de la variable analizada

Esta fórmula te permite medir cuánto cambia el VPN en términos relativos por cada 1% de cambio en la variable.

Ejemplo práctico:

Supón que:

VPN base = $5,000

Ingreso anual base = $20,000

Si los ingresos bajan a $18,000, el nuevo VPN es $3,000

Entonces:

Esto indica que por cada 1% de cambio en los ingresos, el VPN cambia en 4%.

¿Para qué se usa?

Identificar variables críticas: aquellas a las que el proyecto es más sensible.

Evaluar escenarios optimistas y pesimistas.

Tomar decisiones más informadas bajo incertidumbre.

Limitaciones:

No considera la probabilidad de ocurrencia de los cambios.

Analiza una variable a la vez (no múltiples al mismo tiempo, para eso se usa el análisis de escenarios).

Puede volverse complejo si hay muchas variables.

Otros Métodos

Tasa de rendimiento contable:

Mide la rentabilidad de un proyecto en términos de utilidades netas frente a la inversión inicial.

Costo Anual Equivalente (CAE):

Permite comparar proyectos con diferentes vidas útil y costos, calculando el costo anual equivalente de cada uno.

Análisis de Costo-Beneficio:

Evalúa los costos y beneficios de un proyecto para determinar si la inversión es justificada.

Análisis DAFO:

Permite identificar las fortalezas, debilidades, oportunidades y amenazas de un proyecto.

Importancia de la evaluación:

La evaluación de proyectos de inversión es crucial para tomar decisiones informadas y minimizar los riesgos asociados a las inversiones. Permite evaluar la viabilidad, rentabilidad y sensibilidad de un proyecto, lo que ayuda a identificar los proyectos más prometedores y a evitar inversiones que puedan generar pérdidas o resultados insatisfactorios.

Comentarios